贷款行业客户管理软件的多渠道整合能力探索

发布于 2024-11-01 15:35:54

贷款行业客户管理软件的多渠道整合能力是指其能够将来自不同渠道(如电话、邮件、社交媒体、即时通讯工具、网站在线聊天等)的客户信息和交互数据整合到一个统一的管理平台上的能力。这种能力对于提升贷款行业的客户服务质量、营销效率和风险管理具有重要意义。以下是对贷款行业客户管理软件多渠道整合能力的详细探索

一、多渠道整合的意义

1、提升客户服务质量

通过整合多渠道信息,贷款机构能够更全面、准确地了解客户需求,从而提供更加个性化、贴心的服务。2、提高营销效率

多渠道整合使得贷款机构能够统一管理和分析客户数据,制定更加精准的营销策略,提高营销活动的转化率和ROI(投资回报率)。3、加强风险管理

整合多渠道信息有助于贷款机构及时发现潜在风险,如欺诈行为、信用违约等,从而采取相应措施进行防范和应对。二、多渠道整合的实现方式

1、统一平台管理

贷款行业客户管理软件应提供一个统一的平台,用于管理来自不同渠道的客户信息。这包括电话记录、邮件往来、社交媒体互动、在线聊天记录等。2、数据清洗与整合

由于不同渠道的数据格式和质量可能存在差异,因此需要对这些数据进行清洗和整合。这包括去除重复数据、纠正错误数据、填充缺失数据等。3、智能分析与推荐

整合后的数据应能够支持智能分析,如客户画像构建、风险评估、行为预测等。基于这些分析结果,贷款机构可以向客户推荐适合的贷款产品或服务。三、多渠道整合的实践案例

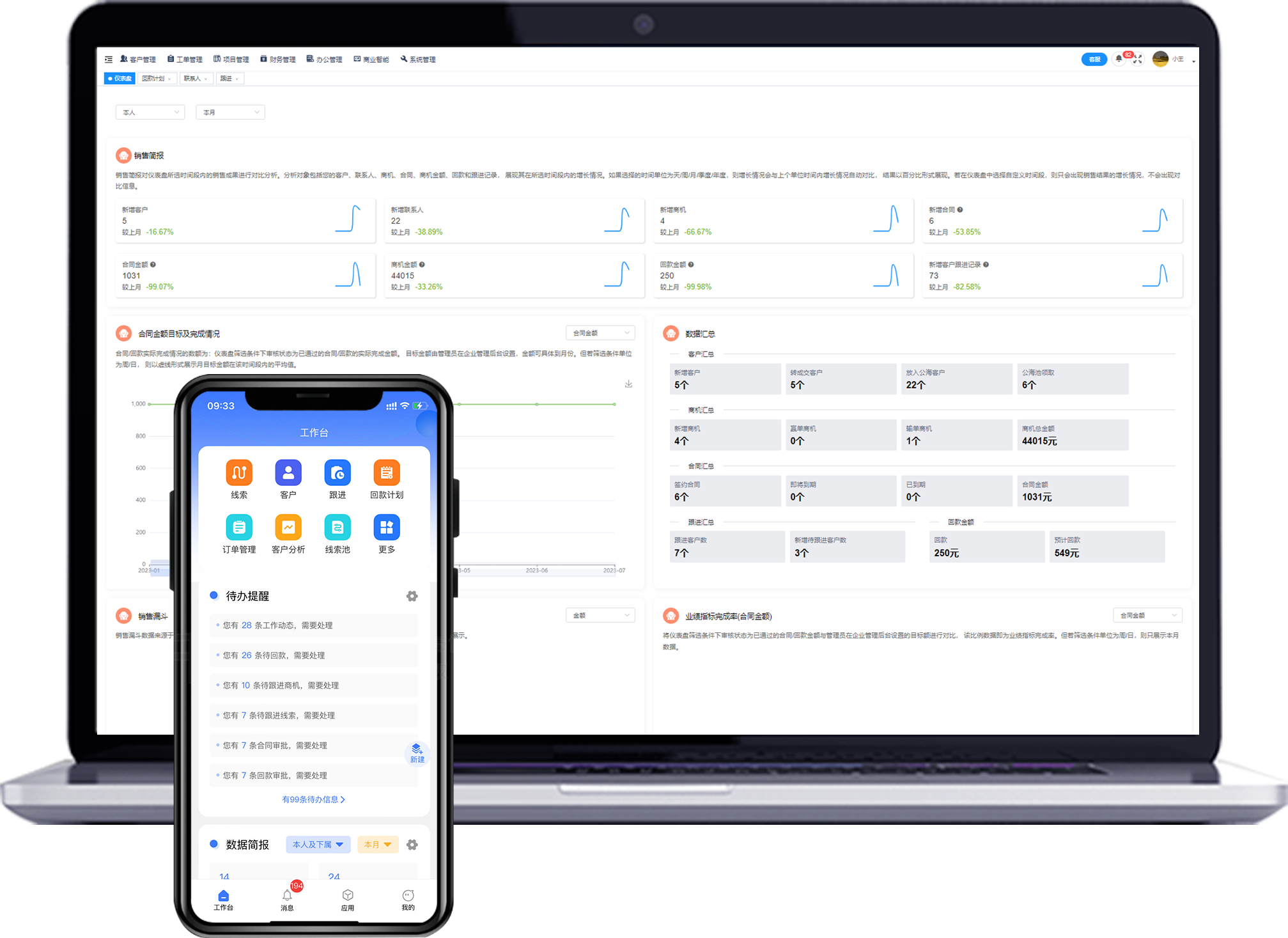

以某贷款行业客户管理软件为例,该软件通过以下方式实现了多渠道整合

1、数据采集与管理

该软件能够实时从多个数据源采集贷款客户的详细信息,包括财务状况、信用记录等。同时,支持手动输入和扫描上传等多种采集方式,满足不同场景下的需求。3、智能分析与推荐

内置智能分析引擎,能够对客户数据进行深入分析和挖掘,为信贷人员提供精准的客户画像和风险评估报告。基于客户的信用状况、贷款需求等信息,软件能够智能推荐适合的贷款产品。3、自动化工作流程

支持自动化财务核算、预算管理、资金管理和报表生成等功能,减少人工操作,提高工作效率。4、安全与隐私保护

采用高效的数据库管理功能,确保数据安全存储,并支持数据备份和恢复。同时,设置不同用户的报表查看和编辑权限,确保数据的安全性和隐私性。四、面临的挑战与应对策略

尽管多渠道整合为贷款行业带来了诸多好处,但在实践中也面临一些挑战

1、数据质量问题

不同渠道的数据质量可能存在差异,需要进行数据清洗和整合。应对策略是加强数据质量管理,建立数据校验和纠错机制。2、系统兼容性问题

不同渠道的系统可能采用不同的技术架构和数据格式,需要进行系统对接和适配。应对策略是采用标准化的数据接口和协议,降低系统对接的复杂度。3、隐私保护问题

在整合多渠道信息时,需要严格遵守相关法律法规,确保客户信息的隐私和安全。应对策略是加强数据安全保护措施,如加密存储、访问控制等。

综上所述,贷款行业客户管理软件的多渠道整合能力对于提升客户服务质量、营销效率和风险管理具有重要意义。在实践中,需要关注数据质量、系统兼容性和隐私保护等问题,并采取相应的应对策略进行解决。